各位教職工:

根據(jù)陜西省稅務局關于錯峰辦理個人所得稅綜合年度匯算(以下簡稱“年度匯算”)工作安排,我校教職工年度匯算工作將在2020年4月份開展�����。為幫助教職工了解政策���,便捷辦理首次年終匯算�����,現(xiàn)就稅務局相關工作安排及納稅人關注的核心問題整理如下�,敬請及時閱知并按相關要求進行操作�����。

一、要做哪些準備工作��?

(一)核實2019年度本人綜合所得收入及納稅情況

1.登錄“個人所得稅”APP�����,如您未使用過“個人所得稅”APP��,請先掃碼注冊�����;

2.點擊【我要查詢】-【收入納稅明細查詢】���;

3.選擇【2019年度】�����,勾選【工資薪金】����、【勞務報酬】���、【稿酬】�、【特許權使用費】四項所得類型,即可查詢2019年度“收入合計”���、“已申報稅額合計”及2019年每月個稅申報明細���。

(二)核實2019年度專項附加扣除信息,確保年度匯算足額抵扣����。

1.如果您2019年有符合條件的專項附加扣除信息(包括包括子女教育��、住房貸款利息���、住房租金���、贍養(yǎng)老人、繼續(xù)教育�、大病醫(yī)療等)尚未填報,請登錄“個人所得稅”APP�����,在【常用業(yè)務】點擊【專項附加扣除填報】補填信息���。

2.如果您2019年度填報的專項附加扣除信息有誤��,請登錄“個人所得稅”APP���,在【常用業(yè)務】點擊【專項附加扣除信息查詢】�,選擇【年份】為2019年�,查看相關信息后進行修改或作廢相關信息。

(三)添加銀行卡信息��。

年度匯算時����,需要您本人的銀行賬戶辦理補(退)稅手續(xù)。請在“個人所得稅”APP【個人中心】-【銀行卡】中添加銀行卡信息(中國境內開設的賬戶����,以I類賬戶為佳)。

二���、哪些教職工需要辦理年度匯算�?

(一)符合下列條件之一的教職工��,需辦理年度匯算:

1.符合退稅條件且申請退稅的���;

2.年度綜合所得收入超過12萬元且補稅金額超過400元的�。

(二)如何判斷自己是否需要辦理年度匯算?

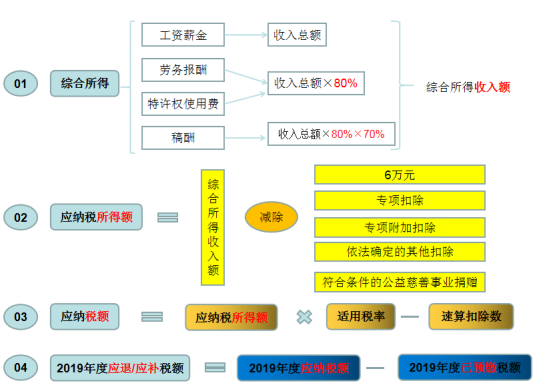

1.計算2019年度的應退/應補稅額(目前“個人所得稅”APP已提供該計算功能�����,申報過程中系統(tǒng)可根據(jù)填報數(shù)據(jù)自動計算應退/應補稅額)���,步驟如下:

注:(1)專項扣除:指三險一金等���;(2)專項附加扣除:包括子女教育、住房貸款利息���、住房租金、贍養(yǎng)老人��、繼續(xù)教育���、大病醫(yī)療共六項�����;(3)依法確定的其他扣除:包括個人繳付符合國家規(guī)定的企業(yè)年金��、職業(yè)年金,個人購買符合國家規(guī)定的商業(yè)健康保險���、稅收遞延型商業(yè)養(yǎng)老保險的支出,以及國務院規(guī)定可以扣除的其他項目���。(4)稅率及速算扣除數(shù)見“個人所得稅稅率表”。

2.結果判斷:

(1)2019年的應退/應補稅額大于0(涉及補稅)�;

(2)2019年的應退/應補稅額小于0(涉及退稅);

(3)2019年的應退/應補稅額等于0(不退不補)���;

即:等于0不辦理年度匯算�,大于或者小于0除豁免情況外需辦理年度匯算�,豁免情況如下:

(1)涉及退稅,但放棄退稅����,不匯算;

(2)涉及補稅���,但全年收入不超過12萬�����,不匯算�;

(3)涉及補稅,但補稅不超過400元�����,不匯算����。

(三)需要辦理年度匯算的常見情形

如果您2019年有以下情況,極有可能要辦理年度匯算:

1.多預繳了個稅����,符合退稅條件且申請退稅的(如放棄退稅則無需辦理年度匯算)。

(1)2019年度全年綜合所得收入額不足6萬元����,但預繳了個稅。

(2)2019年度有符合享受條件的專項附加扣除����,因2019年未填報或填報時間太晚����,在學校預扣預繳個稅時未享受或未足額享受專項附加扣除抵扣;

(3)因年中退休或者部分月份沒有收入等原因,減除費用6萬元���、專項附加扣除等扣除不充分�����;

(4)取得勞務報酬���、稿酬、特許權使用費所得時��,計算個稅適用的預扣率高于合并后全年綜合所得年適用稅率���;

(5)預繳稅款時未申報享受或者未足額享受綜合所得稅收優(yōu)惠的�,如殘疾人減征個人所得稅優(yōu)惠����;

(6)有符合條件的公益慈善事業(yè)捐款支出,但預繳稅款時未辦理扣除���。

2.少繳了個稅����,需要補繳稅款的。

(1)在兩個及兩個以上單位任職受雇����,2019年預扣個稅時重復扣除5000元每月的基本減除費用。

(2)取得勞務報酬�、稿酬、特許權使用費所得時���,計算個稅適用的預扣稅率低于合并后全年綜合所得年適用稅率�����;

以上需補繳稅款的2種情況�����,只有綜合所得年收入超過12萬元�,且補稅金額在400元以上�����,才需辦理年度匯算補繳稅款�。

三�、如何辦理年度匯算?

(一)簡易申報

1.適用人員:2019年度內取得的綜合所得收入額不超過6萬元,且已預繳稅款的教職工����。

2.辦理步驟:

登錄“個人所得稅”APP,點擊【綜合所得年度匯算】�����,自動進入簡易申報流程�����,顯示【簡易申報須知】等待幾秒��,點擊【我已閱讀并知曉】���,進入申報界面�,選擇或確認【任職受雇單位】�,可點擊【查看收入納稅數(shù)據(jù)】查看收入納稅明細數(shù)據(jù),確認個人基礎信息�、已繳稅額無誤后,點擊【提交申報】即可完成申報����。

(二)標準申報

1.適用人員:需辦理年度匯算但不符合簡易申報條件的教職工��。

2.辦理步驟

(1)登錄個稅APP后��,點擊進入【綜合所得年度匯算】�����。

(2)選擇填報方式��。

填報方式有2種選擇����,建議選擇【使用已申報數(shù)據(jù)填寫】���,也可選擇【自行填寫】�。如有需要����,申報前可點擊【查看收入納稅數(shù)據(jù)】查看“收入納稅數(shù)據(jù)”和“專項附加扣除采集記錄”。若對收入納稅信息有異議�����,可對收入明細進行“申訴”或“刪除”���,確認無誤后�,點擊【開始申報】�����。

(3)閱讀申報須知��。

根據(jù)不同填報方式�,標準申報須知分“使用已申報數(shù)據(jù)”和“自行填寫”,認真閱讀后���,點擊【我已閱讀并知曉】�。

(4)確認基本信息����。

仔細核實“個人基礎信息”及“匯繳地”信息后,點擊【下一步】����。

(5)核對收入和稅前扣除。

如果選擇“使用申報數(shù)據(jù)填報”�����,則系統(tǒng)會自動帶入綜合所得中的“工資薪金”,此處應特別注意“年終一次性獎金”計稅方式的選擇���,因為不同計稅方式會導致稅額不同����,您在正式提交申報前可比較選擇最優(yōu)計稅方式�����。具體方法為:點擊“工資薪金”進入【獎金計稅方式選擇】����,可選擇將獎金【全部并入綜合所得計稅】,或選擇【單獨計稅】�����,然后返回申報界面查看不同計稅結果��。

因系統(tǒng)不自動帶入綜合所得中的“勞務報酬所得”����、“稿酬所得”等,若您有“勞務報酬所得項目”,請點擊【勞務報酬】����,再點擊頁面右上角【新增】,選擇通過【查詢導入】或【手工填寫】完善勞務報酬所得收入情況(稿酬所得參照以上操作)���。

再次核對“收入”、“費用���、免稅收入和稅前扣除”等信息�,核對無誤后點擊保存���,點擊【下一步】����。

(6)核對應退(補)稅額���,提交申報�。

系統(tǒng)根據(jù)填報的各項目信息���,自動計算出“應納稅額”�、“減免稅額”��、“已繳稅額”,并在頁面左下方顯示“應補稅額”或“應退稅額”����,確認后點擊【提交申報】。勾選【我已閱讀并同意】����,點擊【確認提交】。

(7)辦理“免申報”或“退稅”或“繳稅”�����。

免申報��。申報信息提交成功后如需補稅�,但年度綜合所得收入不超過12萬元,或者年度匯算需要補稅金額≦400元��,且依法預繳稅額的��,點擊【享受免申報】�����,確認提交。

退稅�。申報信息提交成功后如需退稅,在退稅頁面點擊【申請退稅】�,選擇綁定的銀行卡,點擊【確定】�。

繳稅。申報信息提交成功后如需繳稅�,在繳稅頁面,點擊【立即繳稅】完成繳款�。您可選擇申報后立即補繳稅款,也可在匯算清繳截止日2020年6月30日前完成繳款���。

四、注意事項

1.綜合所得年度匯算是教職工本人以納稅人身份與國家稅務總局辦理的清算業(yè)務��,涉及的補稅或退稅也是教職工與國家稅務總局之間直接結算�����。請您務必按要求完成年度匯算退稅或補稅����,以免給您本人造成經(jīng)濟利益損失或帶來納稅風險。

2.按照個人所得稅法有關規(guī)定�,納稅人對個人所得稅綜合所得年度匯算負有自行申報義務,應當對申報信息的真實性���,準確性完整性負責�。

3.您在核實收入的過程中��,若對2019年度學校發(fā)放的工資薪金存有疑問���,請登錄財務綜合平臺或者陜西師范大學財務處微信公眾號進行核對��;若對2019年度專項附加扣除信息�����、申報稅額存有疑問�����,請咨詢財務處綜合管理科孫老師(咨詢電話:85310366)。在年度匯算辦理過程中�����,如有疑問�����,可查詢稅務局《綜合所得匯算申報操作指引》(見附件)�����,或咨詢財務處綜合管理科孫老師(咨詢電話:85310366)。

附件:綜合所得匯算清繳申報操作指引.doc

陜西師范大學財務處

2020年3月31日